踏入股票投資的世界,一定要先了解的重要指標!

本文經PocketMoney口袋財經授權刊登,原文刊載於此

獲利高,這支股票就可以買嗎? – 買的便宜才值得購買!

在股票新聞常常看到公司「營收創新高!」或是「獲利創新高!」的新聞,但會賺錢的公司就值得購買嗎?

其實不一定,因為高獲利的公司,通常價格也貴,如何買到合理價格的股票(或稱高CP值的股票),一般我們會看的就是本益比(Price-Earning Ratio,簡稱P/E ratio 或PE)。

本益比如何計算呢?

本益比就是價格(Price)和每股盈餘(Earnings Per Share,EPS)的組合,分別說明:

●價格(Price):就是股價,如果你現在要購買的話,就是你的「本」,也就是你花的錢。

●每股盈餘(Earnings Per Share):用來看公司賺不賺錢。賺錢通常是衡量公司最重要的指標之一,而每股盈餘則是公司每股賺了多少錢,公式為 公司淨利 / 在外流通股數,可以算作公司的「益」,也可說是你花錢買回來的利益。

本益比就是把價格和每股盈餘相除,換句話說,就是你花錢的「本」和買到公司的「益」相除的比率。

就跟CP值一樣,大家自然希望花越少的「本」錢,買到更高的公司利「益」,因此本益比越低,可以說是CP值越好。

舉例而言,公司A和公司B的每股盈餘都是5元,但A公司股價30元,B公司股價50元,你會買哪家呢?

| A公司 | B公司 | |

| 股價 (Price) | $30 | $50 |

| 每股盈餘 (EPS) | 5 | 5 |

| PE | 6 | 10 |

在公司產業和狀況相同下,大家應該都會買便宜的A公司,因為一樣的每股盈餘,但A公司的價格更便宜!

這也是我們買股票時會看的CP值,A公司的PE比較低,所以相對起來買的就比較便宜,我們常說要撿便宜的股票,PE是一定要看重要指標。

PE越低就越值得買嗎?

不一定,產業不同市場給的評價也不同,未來成長潛力越高的產業PE會較高,因為投資人對他們的預期高,而且他們的獲利尚未兌現(EPS低)。

近年來最火熱的產業之一:雲端服務產業

問到近年來最火熱的產業,就不得不提Google – GCP、Microsoft – Azure 和Amazon – AWS這三間公司了。

而身為最火熱的產業,自然投資人對他們的預期也是很高,我們可以來看看他們的股價、EPS和PE之間的變化。

2014-2018 Google 股價、EPS和PE之間的變動

| 2014/9 | 2015/9 | 2016/9 | 2017/9 | 2018/9 | |

| 股價 | 530.66 | 778.01 | 792.45 | 1,053.4 | 1,207.08 |

| EPS | 21.03 | 22.92 | 27.83 | 17.96 | 26.58 |

| P/E ratio | 25.23 | 33.94 | 28.47 | 58.65 | 45.41 |

可以看到2016和2018年的EPS差不多(27.83和26.58),但股價都卻差很多(792.45和1,207.08)。

以EPS來看,Google這間公司為投資人所賺的錢並沒有提升,但買Google這支股票的價格卻變貴了很多!PE更是之前的1.6倍!

接著我們來看Microsoft:

| Microsoft | 2014/9 | 2015/9 | 2016/9 | 2017/9 | 2018/9 |

| 股價 | 42.51 | 52.16 | 60.01 | 84.45 | 114.37 |

| EPS | 2.48 | 1.4 | 2.12 | 1.46 | 2.41 |

| P/E ratio | 17.14 | 37.25 | 28.31 | 57.84 | 47.46 |

Microsoft和Google 狀況差不多,2016年和2018年的獲利差不多,但股價卻是接近兩倍;再往前一些看2014年的EPS比2018年還高,但股價卻只有1/3,這個倍數的差別,就是市場對公司未來的期待所帶來的。

當市場對雲端產業抱持高度樂觀時,購買該產業的股票,成本就會很高!

最後我們來看Amazon:

| Amazon | 2014/9 | 2015/9 | 2016/9 | 2017/9 | 2018/9 |

| 股價 | 336.37 | 675.89 | 749.87 | 1169.47 | 2003 |

| EPS | 0.63 | 1.24 | 4.91 | 6.15 | 17.84 |

| P/E ratio | 533.91 | 545.07 | 152.72 | 190.16 | 112.28 |

「你看!產業不一定準吧,Amazon的PE再往下耶!」

許多朋友有這樣的疑問,但Amazon的PE其實是一個例外,由於Amazon的財務策略一直是把EPS壓得很低,前幾年甚至是負數,這幾年開始累積正的EPS後,EPS是以倍數成長,導致其PE呈現下降走勢。但以美股平均PE是在15-20之間,112的PE是非常高數字。

近年來相對穩定的產業 – 金融業

看完火熱的產業,也許你會有「是不是這幾年經濟比較好,所以每個產業都很樂觀啊?」的疑問。

其實不是,我們來看一個相對冷靜的產業 – 金融業。金融業我們選定三支股票,分別是美國銀行(Bank of America)、富國銀行(Wells Fargo)和摩根大通(JPMorgan Chase)。

首先來看美國銀行:

| Bank of America | 2014/9 | 2015/9 | 2016/9 | 2017/9 | 2018/9 |

| 股價 | 17 | 16.19 | 21.59 | 29.29 | 29.46 |

| EPS | 0.38 | 1.37 | 1.38 | 1.55 | 2.11 |

| P/E ratio | 44.75 | 11.82 | 15.64 | 18.89 | 13.96 |

表中可以看到,EPS在2016年到2018年都是持續成長的趨勢,但在2017年股價就不動了(29.29 → 29.46),EPS成長了50%但股價卻是相對穩定,PE呈現下將的趨勢,代表市場對金融業是相對不樂觀,對於購買其股票是興致缺缺。

接著我們來看富國銀行:

| Wells Fargo | 2014/9 | 2015/9 | 2016/9 | 2017/9 | 2018/9 |

| 股價 | 49.25 | 50.15 | 52.5 | 59.42 | 52.56 |

| EPS | 4.1 | 4.15 | 3.99 | 4.07 | 4.39 |

| P/E ratio | 12.01 | 12.09 | 13.16 | 14.6 | 11.97 |

富國銀行的EPS是美國銀行的兩倍,但PE反而比美國銀行更低,而且2016-2018年EPS向上提升,但PE卻呈現向下掉的反向趨勢。

最後我們來看摩根大通:

| JPMorgan Chase | 2014/9 | 2015/9 | 2016/9 | 2017/9 | 2018/9 |

| 股價 | 56.98 | 61.74 | 83.09 | 105.3 | 112.84 |

| EPS | 5.29 | 5.99 | 6.19 | 6.3 | 8.07 |

| P/E ratio | 10.77 | 10.31 | 13.42 | 16.71 | 13.98 |

摩根大通的PE跟上面兩家銀行趨勢類似,若非發生個別公司的重大事件,一般來說PE都是跟著產業走的。

若是聽到產業輪轉或是新聞聽到未來趨勢,都會對PE帶來影響,也可以知道投資人和市場對於未來佈局的想法,所以想投資的朋友,建議可以去看看各產業的PE了解目前市場對哪些產業看好。

回到話題,所以買PE低的嗎?

答案還是不一定,即使銀行業目前PE是低的,但也不確定他未來會變更高。比起雲端產業,金融業從2014到2018年可以說是沒有變化,若想要賺資本利得,買市場看好的雲端產業還比較好。

但根據過往經驗,高PE的產業在市場趨勢向下時,會跌的比較慘,而低PE的產業則會相對保值。

但這些說法並沒有絕對,了解一個產業趨勢向上或向下需要大量的分析,並抓好買入的時點,這些都需要長時間的研究,若是你對這些產業沒有看法,建議還是使用相對簡單的被動型投資作為投資方式。

而若你有興趣研究產業,看看那兩年就漲了2倍的雲端產業,努力是會有回報的!

●上面我們舉了雲端產業和科技業的例子,如果你想了解更多產業insight,股市巴勒可以協助你!

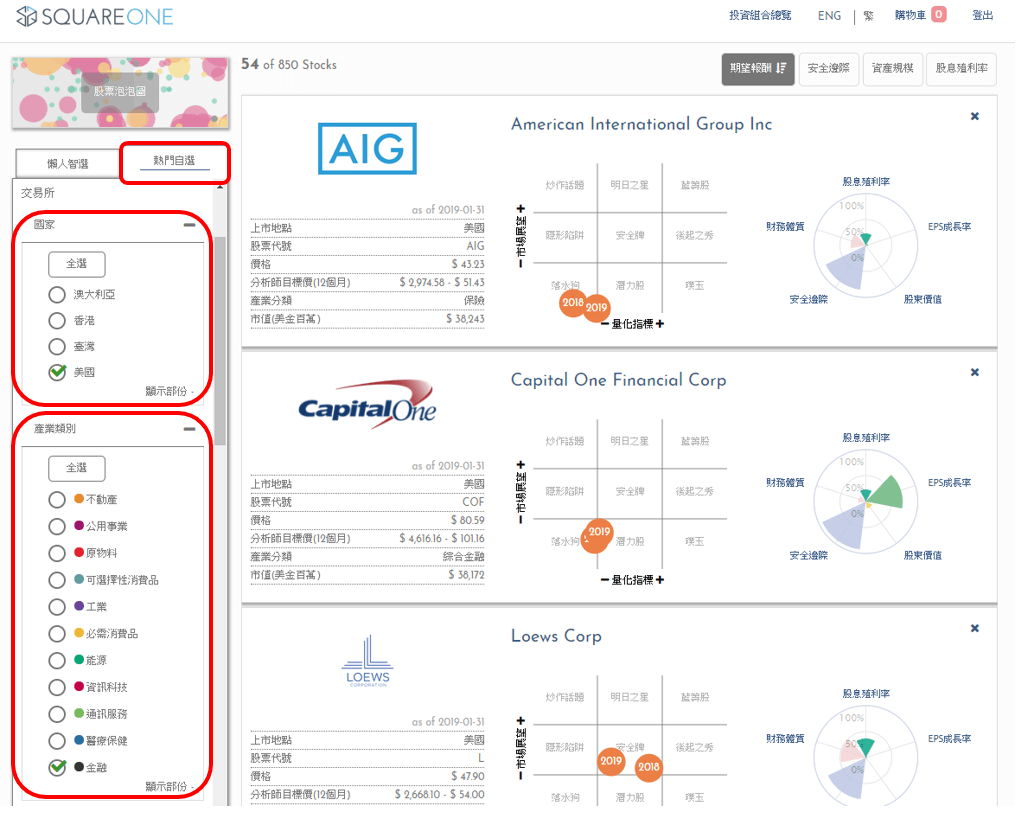

利用頁面中的「熱門自選」,設定感興趣的國家和產業,就能瀏覽所有相關股票囉!

Apple和Microsoft屬於「資訊科技產業」,Amazon則被歸類在「可選擇性消費品」;銀行當然就屬於「金融」類別。

●如果你想知道更多投資股票的眉角,可以讀一讀「股票型投資人」,了解哪些人格特質和條件是必備的。

●如果你對產業沒有特別的看法,別擔心~讓「被動型投資人」教你怎麼配置資產吧!

※文章中提及之標的僅為舉例說明之用,無推薦之意

There are 0 comments